Die Grundsteuerbescheide- und Messbetragsbescheide wurden ab dem 13. Januar 2025 verschickt.

Haben Sie Fragen zur neuen Grundsteuer oder zur Berechnung des Grundsteuerwertes, schauen Sie in den FAQ nach oder wenden Sie sich an das Finanzamt .

Die neue Grundsteuer ist weiterhin vierteljährlich zu entrichten. Die erste Rate der neuen Grundsteuer ist zum 15. Februar 2025 zu zahlen. Haben Sie bereits ein SEPA-Lastschriftmandat zur Abbuchung der alten Grundsteuer erteilt, bleibt dies weiterhin gültig. Sie müssen nichts weiter veranlassen. Nehmen Sie aktuell noch nicht am SEPA-Lastschriftverfahren teil und möchten dies ändern, verwenden Sie bitte das Formular SEPA-Lastschriftmandat für Grundbesitzabgaben u.a. Grundsteuer (pdf, 2.1 MB)

Die Neubewertung zielt auf eine gerechtere Verteilung der Grundsteuer ab. Dies kann bei einzelnen Grundstückseigentümer:innen zu Veränderungen führen. Einige werden mehr Grundsteuer bezahlen müssen, andere weniger. Das ist eine unvermeidbare Folge der Entscheidung des Bundesverfassungsgerichts. Dieses hatte die bisherige Bewertung von Grundstücken für verfassungswidrig erklärt.

Bremen wird die Grundsteuerreform aufkommensneutral umsetzen. Ziel ist es, dass im Jahr 2025 weder höhere, noch niedrigere Einnahmen aus der Grundsteuer erzielt werden als 2024.

Hierfür hat Bremen die neuen Grundsteuerwerte ausgewertet. Danach würden die vom Bundesgesetzgeber vorgegebenen Messzahlen in Bremen zu einer stärkeren Belastung von Wohngrundstücken führen. Um das zu vermeiden, hat Bremen die Steuermesszahl zugunsten der Wohngrundstücke angepasst. Die Messzahl für Wohngrundstücke bleibt bei 0,31 Promille. Die Messzahl für Nichtwohngrundstücke und unbebaute Grundstücke wurde auf 0,75 Promille angehoben. Durch die Landesmesszahlen werden Wohngrundstücke in beiden Stadtgemeinden im Vergleich zur Anwendung der Bundesmesszahlen erheblich entlastet.

Die Höhe des Aufkommens hängt auch vom Hebesatz ab. Die Hebesätze sollen gewährleisten, dass das Aufkommen insgesamt nicht steigt. Um Aufkommensneutralität sicherzustellen, hat die Stadt Bremen den Hebesatz auf 755 Prozent festgelegt. Die Stadt Bremerhaven hat ihren Hebesatz auf 896 Prozent festgesetzt (Pressemitteilung des Magistrat vom 01. November 2024).

Wer mehr über die Berechnung der Grundsteuer erfahren möchte, findet unten weitere Informationen.

Wer Grundbesitz hat, ist grundsteuerpflichtig. Im Unterschied zur Grunderwerbsteuer, die nur einmal beim Kauf eines Grundstücks anfällt, muss die Grundsteuer jährlich bezahlt werden. Schuldner der Grundsteuer ist derjenige, der am 1. Januar eines Jahres Eigentümer bzw. wirtschaftlicher Eigentümer des Steuergegenstandes war. Ist das Grundstück vom Finanzamt mehreren Personen zugerechnet worden, sind diese Gesamtschuldner. Als Grundlage für die Berechnung der Grundsteuer dient der Einheitswert (bis einschließlich 2024) bzw. der Grundsteuerwert (ab 2025) des Grundstücks oder des Betriebes der Land- und Forstwirtschaft.

Ein Grundsteuerbescheid wird nur erteilt, wenn

Für die anderen Grundstücke erfolgt die jährliche Festsetzung im Wege der öffentlichen Bekanntmachung (§ 27 Absatz 3 GrStG). Sie finden die Amtliche Bekanntmachung unter: https://www.amtliche-bekanntmachungen.bremen.de/.

Im Zuge der Hauptveranlagung auf den 1. Januar 2025 wurden Grundsteuerbescheide Anfang des Jahres 2025 Grundstückseigentümer:innen versandt.

Grundsteuerpflichtig ist grundsätzlich, wer Eigentümer:in eines Grundstücks ist. In Erbbaurechtsfällen ist Steuerpflichtiger der Erbbauberechtigte.

Das zuständige Finanzamt bestimmt sich danach, in welcher Gemeinde das Grundstück liegt.

Grundlage für die Festsetzung der Grundsteuer ist der Grundsteuerwert.

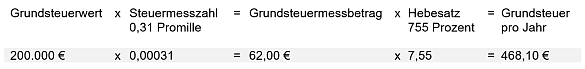

Das zuständige Finanzamt ermittelt zuerst den Grundsteuerwert des betreffenden Grundstücks. Dieser Wert wird danach mit der im Grundsteuergesetz festgeschriebenen Steuermesszahl multipliziert. Der sich daraus ergebende Grundsteuermessbetrag wird dann mit dem sogenannten Hebesatz multipliziert, um die festzusetzende Grundsteuer zu ermitteln.

Der Hebesatz wird durch die Gemeinde festgesetzt. Zurzeit beträgt er für Grundvermögen (Grundsteuer B) in der Stadt Bremen 695 % und für landwirtschaftliches Vermögen (Grundsteuer A) 250%. In der Stadt Bremerhaven beträgt der Hebesatz der Grundsteuer B aktuell 645 % und der Hebesatz der Grundsteuer A 250 %. Die aktuellen Hebesätze verlieren mit Ablauf des Jahres 2024 ihre Gültigkeit. Die Bremische Bürgerschaft hat daher für die Stadt Bremen den Hebesatz der Grundsteuer B ab 2025 auf 755 % festgelegt. Die Stadt Bremerhaven hat ihren Hebesatz auf 896 % festgesetzt (Pressemitteilung des Magistrats vom 01. November 2024).

Die Grundsteuer ist vierteljährlich am 15. Februar, 15. Mai, 15. August und 15. November eines Jahres fällig. Die Festsetzung der Grundsteuer erfolgt in der Regel jeweils Anfang des Jahres durch öffentliche Bekanntmachung, wenn sich die bisherigen Verhältnisse (Eigentümer, Grundsteuerwert, Hebesatz der Grundsteuer) nicht verändert haben. Bis zur Bekanntgabe eines neuen Steuerbescheides sind die Zahlungen gemäß der letzten Festsetzung zu leisten.

Die ab 2025 neu zu zahlende Steuer und die Fälligkeitszeitpunkte ergeben sich aus dem Grundsteuerbescheid. Dieser wird rechtzeitig vor dem ersten Zahlungstermin versandt.

Die bisherigen Einheitswerte dürfen aufgrund des Urteils des Bundesverfassungsgerichts vom 10. April 2018 nur noch bis Ende 2024 für die Berechnung der Grundsteuer verwendet werden. Das Bewertungsverfahren wurde deshalb vom Gesetzgeber reformiert. Neben einer Modernisierung des Bewertungsrechts zum 1. Januar 2022 hat der Gesetzgeber in diesem Zusammenhang weitere Änderungen im Vergleich zum bisherigen Verfahren vorgenommen.

Eine wichtige Änderung ist die Einführung von Anzeigepflichten bei Änderung der tatsächlichen Verhältnisse eines Grundstücks. Hier geht es zu den Anzeigepflichten

Die Grundsteuer wird auch weiterhin in einem dreistufigen Verfahren berechnet.

Auf Grundlage der Daten, die die Grundstückseigentümer:innen übermittelt haben, berechnet das Finanzamt den Grundsteuerwert. Als Ergebnis haben Sie einen Grundsteuerwertbescheid in Papierform erhalten. Der Bescheid enthält keine Zahlungsaufforderung. Er dient nur als Grundlage für die weiteren Berechnungsschritte.

Der ermittelte Grundsteuerwert wird mit der Steuermesszahl multipliziert. Die Messzahlen dienen der Verteilung der Grundsteuerbelastung zwischen den drei übergeordneten Bereichen: Wohnen – Nichtwohnen (Gewerbe) – Unbebaute Grundstücke. Bremen hat die Steuermesszahl zugunsten der Wohngrundstücke angepasst.

Die Steuermesszahl für Wohngrundstücke (Einfamilienhäuser, Zweifamilienhäuser, Mietwohngrundstücke, Eigentumswohnungen) beträgt 0,31 Promille (0,00031). Für Nichtwohngrundstücke (Geschäftsgrundstücke, gemischt genutzte Grundstücke, Teileigentum, sonstige bebaute Grundstücke) und unbebaute Grundstücke lautet die Steuermesszahl 0,75 Promille (0,00075).

Das Ergebnis ist der Grundsteuermessbetrag. Dieser wurde Ihnen mit dem Grundsteuermessbescheid im Januar 2025 bekannt gegeben. Auch dieser Bescheid enthält keine Zahlungsaufforderung. Er ist die Grundlage für die Festsetzung der Grundsteuer durch die Gemeinde. Die Gemeinde, in welcher das Grundstück liegt, erhält die Daten elektronisch.

Der Grundsteuermessbetrag wird schließlich mit dem Hebesatz der Gemeinde multipliziert, um die Grundsteuer zu ermitteln. Um Aufkommensneutralität sicherzustellen, ist der Hebesatz in der Stadt Bremen auf 755 Prozent festgelegt. Die Stadt Bremerhaven hat ihren Hebesatz auf 896 Prozent festgesetzt.

Die neu berechnete Grundsteuer wird auch weiterhin in vier Raten am 15. Februar, 15. Mai, 15. August und 15. November eines Jahres fällig.

Im Land Bremen erfolgt die Festsetzung der Grundsteuer wie bisher auch:

Der neue Grundsteuerbescheid wurde ebenfalls im Januar 2025 verschickt. Für Grundstücke in der Stadtgemeinde Bremen erhalten Sie Ihren neuen Grundsteuerbescheid zusammen mit dem Grundsteuermessbescheid. Der Grundsteuerbescheid enthält die Zahlungsaufforderung. Haben Sie bereits ein SEPA-Lastschriftmandat zur Abbuchung der alten Grundsteuer erteilt, bleibt dies weiterhin gültig. Sie müssen nichts weiter veranlassen.

Für ein Einfamilienhaus mit einem Grundsteuerwert von 200.000 Euro würde die jährlich zu zahlende Grundsteuer 468,10 Euro betragen.

Das Bundesverfassungsgericht hat mit Urteilen vom 10. April 2018 (Aktenzeichen der Gerichtsverfahren: 1 BvL 11/14, 1 BvR 889/12, 1 BvR 639/11, 1 BvL 1/15, 1 BvL 12/14) bestätigt, dass die bisherige Einheitsbewertung für Zwecke der Grundsteuer nicht mit dem Gleichheitsgrundsatz nach Artikel 3 des Grundgesetzes vereinbar und somit verfassungswidrig ist. Hintergrund ist, dass im Rahmen der Einheitsbewertung auf Wertverhältnisse von 1964 (in den neuen Bundesländern sogar auf Wertverhältnisse von 1935) zurückgegriffen wird und eine Aktualisierung der Werte seither nicht erfolgt ist. Die tatsächlichen Wertentwicklungen auf dem Grundstücksmarkt wurden nicht berücksichtigt.

Dem Gesetzgeber wurde eine Frist bis zum 31. Dezember 2019 zur gesetzlichen Neuregelung eingeräumt, die durch die Verabschiedung des Gesetzespaketes zur Grundsteuerreform im November 2019 eingehalten wurde.

Für die Umsetzung der neuen gesetzlichen Regelungen hatte die Verwaltung Zeit bis Ende 2024. So lange galten die alten Regelungen fort. Seit dem 1. Januar 2025 darf die Grundsteuer nur noch unter Verwendung der neuen Bemessungsgrundlage erhoben werden. Dieser Zeitraum war erforderlich um die Voraussetzungen für die Neubewertung in den Finanzämtern zu schaffen und die neuen Grundsteuerwerte zu ermitteln.

Im Rahmen der Grundsteuerreform wurde den Ländern durch eine Änderung des Grundgesetzes (Artikel 72 Absatz 3 Satz 1 Nummer 7 GG) die Möglichkeit eingeräumt, vom Bundesgesetz abweichende Landesgesetze zu schaffen. Im Land Bremen werden die bundesgesetzlichen Regelungen umgesetzt mit der Ausnahme, dass Bremen ein eigenes Landesgrundsteuermesszahlengesetz erlassen hat, um das Steueraufkommen der Grundsteuer gerecht zu verteilen. Sachsen, das Saarland und Berlin weichen ebenfalls bei der Differenzierung und der Höhe der Steuermesszahlen vom Bundesgesetz ab. Die Bewertung landwirtschaftlicher und forstwirtschaftlicher Betriebe erfolgt bundeseinheitlich. Lediglich die Länder Bayern, Baden-Württemberg, Hamburg, Hessen und Niedersachsen haben für die Bewertung der Grundstücke des Grundvermögens abweichende Regelungen getroffen.

Finanzamt Bremerhaven

Postfach 10 57 02

28057 Bremen

ELSTER-Kontaktformular Eine Registrierung bei ELSTER ist nicht erforderlich.

Bürgertelefon Bremen (BTB)

Das Bürgertelefon ist Montag bis Freitag von 7 bis 18 Uhr unter 0421/361-90909 erreichbar.

Steuerchatbot

Der virtuelle Steuerchatbot beantwortet Ihnen jederzeit gerne Fragen zur Grundsteuerreform. Eine Anmeldung ist nicht erforderlich.

Nehmen Sie aktuell noch nicht am SEPA-Lastschriftmandate teil, verwenden Sie bitte das Formular für Grundbesitzabgaben unter anderem Grundsteuer (pdf, 2.1 MB)] download

Hier geht es zu den FAQ weiter

Musterbescheid download

Hier geht es zu den Anzeigepflichten weiter

Pressemitteilung vom 13.11.2024 Neue Grundsteuer-Hebesätze beschlossen

Pressemitteilung vom 18.06.2024 Grundsteuer-Reform: Senat begrenzt Belastung